大额存单利率基本下行至“1”字头。

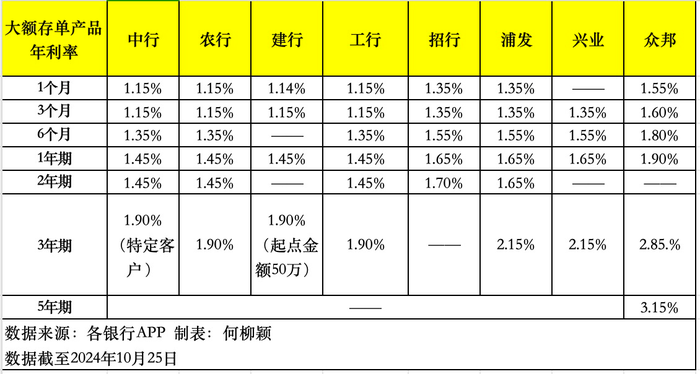

10月25日,股份制银行、民营银行的大额存单利率相对较高,但“2”字头、“3”字头产品也十分稀缺,5年期的长期限产品更是紧俏。

由于相对利率较高,大额存单长期被视为“揽储”利器,但目前定期存款与大额存单的利率差并不大,部分产品更是与普通定期存款利率对齐。有业务经理称由于存取方便,如今有更多储户青睐定期存款。

多位客户经理告诉受访专家亦认为,在净息差压力下,各大银行或继续下调存款利率,以压降负债成本。

基本处于“1”字头

经历多轮调整后,目前多家银行的大额存单利率基本处于“1”字头,部分股份制银行、民营银行等仍保留有“2”字头产品。

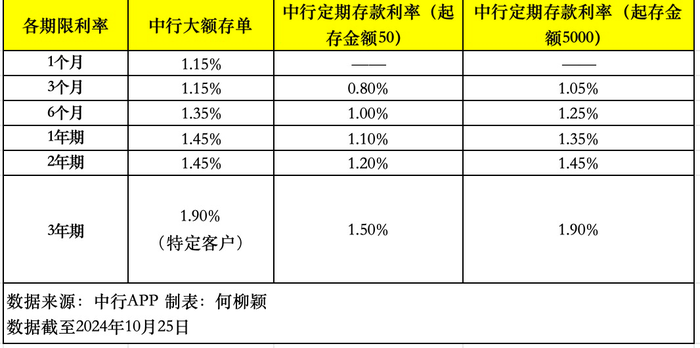

10月18日,中国银行发售2024年第二期个人大额存单,发售产品包括1个月、3个月、6个月、1年、2年、3年共计六个期限,年化利率分别为1.15%、1.15%、1.35%、1.45%、1.45%、1.90%(面向特定客户),均支持转让,转让时最低持有期为1天。

相较中行7月发售的2024年第一期个人大额存单,六个期限产品均下调了25个基点,且彼时仍有利率达到2.20%的五年期产品,但也只面向特定客户。

一国有大行支行客户经理向”

与四大行相比较,股份制银行、民营银行的大额存单利率明显较高。如招商银行目前1个月、3个月、6个月、1年期利率分别为1.35%、1.35%、1.55%、1.65%,较国有大行同款产品高约20个基点;2年期大额存单为1.7%,较四大行高25个基点。

部分股份制银行、民营银行仍有2%以上的利率产品,如浦发银行、兴业银行的三年期大额存单的年利率为2.15%;众邦银行3年期大额存单年利率达到2.85%。

值得注意的是,目前多家银行5年期产品基本处于“断货”状态,仅部分银行出售该长期限产品,如众邦银行的5年期大额存单,年利率为3.15%。

对于大额存单的利率走低以及长期限产品的缺失,中国银行研究院博士后马天娇向银行减少五年期大额存单供给,下调大额存单利率,借此从量和价两个维度压降负债端成本。

“定期存款更受欢迎”

2015年6月,大额存单正式在我国正式推出。商业银行、政策性银行、农村合作金融机构等可面向非金融机构投资人发行记账式大额存款凭证,并以市场化的方式确定利率,彼时个人投资人认购的大额存单起点金额不低于30万元。2016年6月,中国人民银行宣布个人投资人认购大额存单起点金额从不低于30万元降至不低于20万元。

相比定期存款,大额存单利率更高,长期以来都被视作银行的“揽储”利器。但伴随着大额存单的利率下行,该产品的相对优势也在减弱。

以中行5000元起存的定期存款利率与大额存单进行对比,两者的3个月、6个月、1年期产品利率相差10个基点,2年期、3年期产品更是无利率差别。

多家银行的客户经理告诉一位客户经理表示,“相较于大额存单,现在定期存款更受欢迎。”

该名客户经理称:“现在两种产品的利率相差不大,而相较于大额存单,定期存款门槛更低也更灵活,如果想提前取款,可以取出部分定期存款,虽然这部分只按照活期计算,但剩下部分可以继续拿定期利息,大额存单如果要转让,还要等其他人接手。”

未来利率或进一步下调

融360数字科技研究院数据显示,8月,银行发行的大额存单3个月期平均利率为1.615%,6个月期平均利率为1.805%,1年期平均利率为1.911%,2年期平均利率为2.119%,3年期平均利率为2.427%,5年期平均利率为2.385%。

以上述图一数据作为参考,大额存单各个期限利率较以上平均值有明显下行。10月25日,多位客户经理告诉

受访专家对此持有同样看法,“目前,政策利率引导利率体系整体下移,推动社会融资成本稳中有降,银行业净息差依然承受较大压力,未来可能继续下调存款利率,不断压降负债成本,一定程度上缓解息差收窄压力。”马天娇表示。

国家金融监督管理总局数据显示,今年二季度,商业银行净息差为1.54%,与一季度保持一致。从具体机构类型看,大型商业银行为1.46%、股份制商业银行为1.63%、城市商业银行为1.45%、民营银行为4.21%、农村商业银行为1.72%、外资银行为1.46%。

马天娇认为,国有大行下调大额存单利率利率,主动强化负债端成本管理,有利于保持合理的净息差和稳健的经营能力。

值得一提的是,仍有部分银行拟推优势利率产品以吸引储户。在走访过程中,某银行支行客户经理向